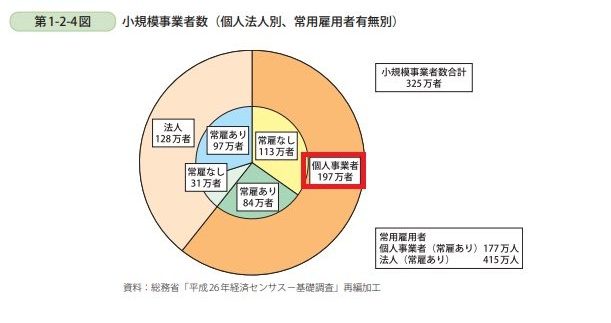

中小企業白書によると自営業/個人事業主/フリーランスは全国に約200万人いるとされています。

全国の勤労者は5,500万人とされており、100人に4名程度が自営業/個人事業主/フリーランスとして働いている計算です。

自営業/個人事業主/フリーランスでは全体の半数以上の方が雇用者なしで事業をされており、税務調査とは無縁だと思われている方も多いと思います。

しかし、自営業/個人事業主/フリーランスだからと言って、税務調査が無いわけではありません。税務署が追加で税金を取れると判断すれば税務調査の依頼がくると考えたほうがいいでしょう。

本ページでは自営業/個人事業主/フリーランスの方に向けた税務調査の情報をまとめています。

青色・白色申告について

自営業/個人事業主/フリーランスの方が確定申告をする場合には青色申告もしくは白色申告をする必要があります。それぞれのメリット・デメリットがあるので、比較表で違いを確認してみましょう。

| 青色申告 | 白色申告 | |

| 申請手続き | 事業開始後2ヶ月以内に税務署に申請をする必要がある | 不要 |

| 記帳 | 複式簿記で帳簿を揃える必要がある | 現金出納帳、売掛帳、買掛帳、経費帳、固定資産台帳 |

| メリット | ・青色特別控除(65万円)が活用できる ・専従者の給料の全額は経費として計上できる ・赤字の繰越ができる |

複式簿記の知識無く確定申告が可能 |

| デメリット | 複式簿記の知識が必要(税理士への依頼が無難) | ・青色特別控除(65万円)がない ・専従者の給料の全額は経費として計上できない ・赤字の繰越ができない |

白色申告の推定課税に要注意!

推定課税は売上、所得、経費などの詳細が分からない場合に「近隣の同規模同業者の差益率(仕入金額に対する収入金額の比率)」や、「水道光熱費やその他事業に必要な経費の金額」から売上、所得は推定し課税することをいい、帳簿の信憑性、保管状態が悪い場合に、税務署が税額の計算を推定で行うことをいい、白色申告の必要帳簿が青色申告と比較すると簡易的なものであるが故に発生するリスクとなります。

自営業/個人事業主/フリーランスを長期間続ける場合には青色申告に向かっていったほうがメリットがあると言って良いでしょう。

売上900万円前後は要注意

売上900万円前後の自営業/個人事業主/フリーランスは税務調査に注意が必要といわれています。これは消費税の納税義務が売上1,000万円以上となっているからです。1,000万円以下であれば免税事業者となり売上げの中に含まれている預かっている消費税が丸々利益になることになります(正確には経費に課税されている消費税分は支払いをすることになります)

このため売上900万円が何年も続いている場合、税務署から見ると売上げをごまかしていないかと懸念を持つのも仕方ないのかもしれません。

何年分(いつから)の調査が行われるか?

税務調査は過去3年分の調査が行われます。この3年の調査で確定申告の無いように大きな間違いが見つかると5年に、さらに金額の大きな申告ミス、脱税などが発覚すると7年まで遡って税務調査が行われます。

国税通則法の第70条によると、すべての税金について税務調査で遡及できる年数は5年と定められており、よっぽど悪質でないと7年の調査が行われることは稀です。

税務調査を行う税務署の署員も追徴課税という「成果」を得るために税務調査を行っていますので、意味が無く5年、7年と調査範囲を広げることはありません。

自営業/個人事業主/フリーランスの税務調査の実態

個人宅の調査は行われるか

自宅兼事務所でお仕事をされている場合などさまざまなケースがあると思われますが、税務署が必要と判断する重要な嫌疑が無い限り、プライベートスペースである個人宅への調査はないでしょう。しかし、事務所として100%の経費計上をしている場所で生活をしていればそれは税務上の業務スペースとなるので立ち入りとなる可能性は極めて高いでしょう

万が一に想定される追徴課税

税務調査の結果、確定申告の無いように問題がなければ「是認」となるわけですが、これは極めて稀で多くの場合には追徴課税が発生します。売上げや確定申告の内容により追徴課税の金額は変わってきますが、申告漏れ所得税の平均額は約810万円、追徴課税額の平均額は約206万円とされています。えっ、そんなに?と思われるかもしれませんが、これはさまざまな業種(医師などの高額所得者を含む)を含んだものであることを強調しておきたいと思います。

なお、修正申告が必要となった場合には延滞税が必要でありその年率は8.9%にもなります。仮に5年前の確定申告について延滞税が付けばそれだけで納税額が1.5倍にもなってしまいます。

個人口座・通帳はどこまで提出する必要があるか・調査されるか

特に事業用と個人用とをごっちゃとしている場合には確実に提出を求められると考えてよいでしょう。完全に分けている場合には提出する必要はありません。

顧問税理士がついていないの税務調査に入られやすい?

結論から言うと顧問税理士の契約がないことは税務調査に入られやすい1つの要因と考えてよいでしょう。税務署の署員も税務調査で追徴課税という成果を上げることを目的としていますので、税理士が付いていない個人事業主の方が突っ込みどころがあると考えます。

事業規模が大きいなど税務調査の影響範囲が大きい場合には、実際に税務調査の依頼が税務署からあった後からでも遅くなりません税理士に立会いなどの依頼したほうがよいでしょう。